Blogginnlegg -

Blogg: Hørt om 30-40-30 regelen?

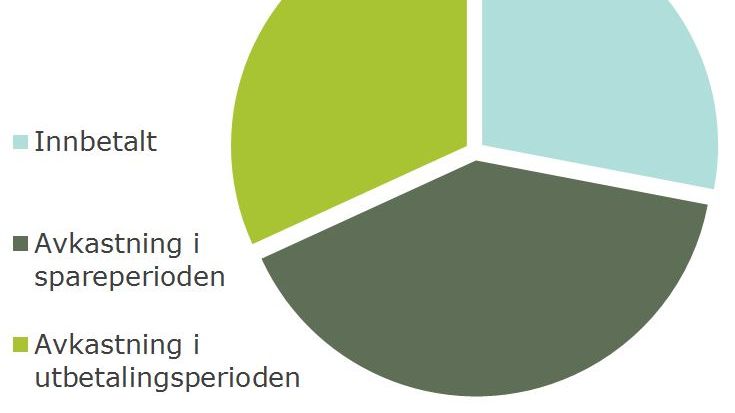

Alle snakker om hvor viktig det er å starte sparing tidlig for å kunne leve romslig som pensjonist. Det skyldes rentes-rente-effekten, eller "snøballeffekten". Starter du tidlig, vil hele 70 prosent av pensjonen din kunne stamme fra avkastningen – og kun 30 prosent fra selve innskuddene!

Av: Arne Fredrik Håstein, Fagansvarlig Sparing og Pensjon i Storebrand (bildet under)

La oss anta at du starter sparing i fond når du runder 30 år. Du sparer hver måned til du går av med pensjon som 67-åring. Vi regner videre med at disse pengene skal brukes litt etter litt i hele din forventede levealder, til du er 91 år. Da kan vi dele opp denne pensjonsutbetalingen i tre (vi kommer tilbake til forutsetningene):

- 30 % kommer fra innbetalt sparing

- 40 % kommer fra avkastningen i spareperioden frem til pensjonsalder (67 år)

- 30 % kommer fra avkastningen på pengene i utbetalingsperioden

Med andre ord kommer så mye som 70 % av utbetalingene dine fra avkastningen som er generert i oppsparings- og utbetalingsperioden. Nesten halvparten av avkastningen skapes i selve pensjonstilværelsen. Hvordan er dette mulig?

Jo, nøkkelen er å ha en riktig spareprofil gjennom spareperioden og utbetalingsperioden for din pensjon – en portefølje som balanserer tryggheten i renter og verdiskapningen i aksjer.

Husk at saldoen på pensjonskontoen din er på sitt høyeste den dagen du går av med pensjon, og du skal begynne å høste fruktene. Det sier seg selv at avkastningen i høstningsperioden er viktig for sluttresultatet.

Det enkle er ofte det beste

Hvordan skal man så sette sammen en miks av forskjellige spareformer uten å ha en mastergrad i finans?

Mennesker som er i ulike livsfaser, har ulike sparebehov og dermed ulik tidshorisont. Er du ung, er det lurt å ha en stor andel av pensjonspengene plassert i aksjemarkedet. Aksjer gir høyest forventet avkastning over tid, og vil sikre kjøpekraften din på en god måte. Ulempen er at verdiene svinger. Men med en lang tidshorisont kan du sitte gjennom midlertidige nedturer. Etter hvert som du blir eldre, bør en stadig større del av pensjonskapitalen din flyttes over i trygge rentepapirer, for å sikre din oppsparte kapital. I Storebrand har vi derfor laget en spareløsning hvor aksjeandelen tilpasses kundens alder – vi kaller den Storebrand Anbefalt Pensjon.

Fortsatt vekst i pensjonsperioden

La oss dykke ned i detaljene i eksempelet over: Petter er 30 år i dag og sparer 5 prosent av sin lønn hvert år frem til han fyller 67 år. Første års innbetaling er altså på 20.000 kroner. Vi bruker Finans Norges satser for forventet avkastning. Vi regner videre med at disse pengene skal brukes litt etter litt i hele Petters forventede levealder som pensjonist, til han er 91 år. Se andre forutsetninger for regnestykket under illustrasjonen.

(Andre forutsetninger: Verdiutviklingen er beregnet etter kostnader og i tråd med Finans Norges bransjeavtale for avkastningssatser. Fallende avkastning i takt med nedtrappende aksjeandel i Storebrand Anbefalt Pensjon, fra 6 til 3,3 prosent etter kostnader. Tallene er beregnet før skatt. Spareperiode fra 30 år til 67 år. Utbetalingsperiode fra 67 til 91 år, som er forventet levealder. 400.000 i start lønn, 5 % av lønn spares hvert år. Inflasjonen settes lik lønnsvekst, på 2,5 %.)

Dette gir følgende resultat:

- 28 % av Petter sine utbetalinger mellom 67–91 kom fra innbetalingene han har gjort (1,2 millioner kroner).

- 40 % av utbetalingene Petter får kommer fra avkastningen i spareperioden (1,7 millioner kroner).

- 32 % av utbetalingene Petter får kommer fra avkastningen i utbetalingsperioden mellom 67 og 91 år. (1,36 millioner kroner).

- I perioden fra 67 og 91 år får Petter totalt utbetalt 4,26 millioner kroner fra sin pensjonssparing.

La dine sparepenger vare livet ut

Mange pensjonister tror at de må putte alle sparepengene sine i banken – det mener vi er galt. En andel bør plasseres i forsiktige fond, med for eksempel 20 % aksjer og 80 % rentepapirer, slik at de kan vokse med litt mer enn inflasjonen. Dette for å sikre at kjøpekraften bevares også som pensjonist.

Husk at Folketrygden står for mer enn halvparten av nordmenns pensjonsutbetalinger – og den er en garantert, livsvarig utbetaling. Du kan derfor med fordel ta noe risiko med de andre pensjonssparepengene dine. På den måten får du mest ut av sparepengene dine – og en bedre pensjon.